일부 가격상승 등 부작용… FRB 유권해석 임박 전망

은행이 석유·설탕 등 값이 오르는 원자재는 물론 전기 등에 투자하는 것은 위험 회피 차원일까, 이익을 얻기 위해서일까. 부실 발생시 정부의 공적자금 지원을 받을 수 있는 은행이 원자재에 투자, 원자재 값 상승에 일부 기여하는 것은 괜찮은 걸까.

문제는 지난해 세계적 금융위기로 골드만삭스와 모건스탠리가 은행 지주회사로 전환하면서 시작됐다. 두 금융사는 은행 지주회사가 돼 연방 정부의 자금 지원을 받을 수 있게 됐지만 지주사는 원자재 투자가 금융업을 보완하는 수준이어야 한다. 단, 1997년 9월 이전에 갖고 있던 원자재 투자는 유지할 수 있다는 예외가 있다.

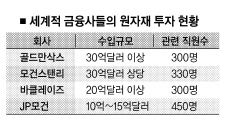

골드만삭스는 발전소를 운영하는 코겐트릭스에너지를 갖고 있고 월가에서 가장 큰 석유 거래업자다. 원자재 인덱스도 성업 중이며 관련 수입이 30억달러(약 3조 5835억원), 담당 인원이 300명으로 예상된다. 모건스탠리는 발전소는 물론 원유 운송 사업, 설탕 등에도 투자한다. 바클레이즈와 JP모건은 지난해 각각 리먼브러더스와 베어스턴스 인수로 전기와 천연가스 시장에 참여하게 됐다. 그러나 골드만삭스와 모건스탠리와 달리 몇년의 유예기간이 끝나면 원자재 투자를 포기해야 되는 처지다. 불공평한 게임이 된 것이다.

금융사들은 원자재 투자가 고객들에 대한 위험 관리 차원이라고 강조해왔다. 원자재 생산업자에게 자금을 지원하는 것은 물론 판로도 확보해준다는 논리다. 그러나 원자재에 직접 투자할 경우 얻을 수 있는 생생한 정보가 더욱 가치 있다는 지적이다.

전경하기자 lark3@seoul.co.kr

2009-09-24 11면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지

![thumbnail - “손가락 길이 보면 동성애자인지 알 수 있다” [라이프]](https://img.seoul.co.kr/img/upload/2025/05/20/SSC_20250520142728_N2.jpg.webp)