철강업체들이 움츠린 인수·합병(M&A) 시장에서 ‘큰손’으로 떠오르고 있다.

채권단 산업은행이 철강업체에 직접 ‘러브콜’을 보내고 있어 실현 가능성은 그 어느 때보다 높아 보인다. 지난 몇 년간 글로벌 철강경기의 호조로 현금성 자산이 쌓인 데다 상당 매물들이 철강업체의 수요처인 만큼 시너지 효과가 적지 않을 것으로 점쳐지기 때문이다. 11일 관련업계에 따르면 대우건설을 비롯한 대우조선해양, 대우인터내셔널 등 굵직한 매물의 주인으로 포스코와 동국제강 등이 급부상하고 있다.

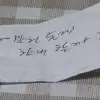

포스코와 동국제강도 이 같은 가능성을 부인하지 않고 있다. 장세주 동국제강 회장은 대우건설과 관련해 “합리적 조건이면 검토하겠다.”고 밝혔다. 이어 “대우건설 인수는 장기적 플랜으로 생각할 수 있는 일”이라면서 “신중히 검토하고 있다”고 설명했다. 오히려 매각 당사자인 산업은행이 더 적극적이다. 민유성 산은금융지주 회장은 “복수 또는 단수로 동국제강 등의 기업들을 전략적 투자자로 끌어들이겠다.”고 말할 정도다.

대우조선해양과 대우인터내셔널에 대한 포스코의 동시 M&A 가능성도 점차 높아지고 있다. 인수 가격이 절반 가까이 떨어진 데다 인수 희망 업체들이 대거 줄었기 때문이다.

시장의 반응은 엇갈린다. 동국제강의 대우건설 인수와 관련해서는 다소 부정적이다. 경험과 자금 부족을 주요 이유로 꼽았다. 문정업 대신증권 선임연구원은 “쌍용건설의 인수 실패를 비롯해 휴대전화 키패드 업체인 ‘DK유아이엘’ 인수도 성공적인 모델이라고 할 수 없다.”면서 “특히 1조원 안팎의 현금으로는 대우건설 인수에 역부족”이라고 설명했다.

반면 포스코에 대해서는 긍정적이다. 대우인터내셔널의 글로벌 네트워크와 해외 자원개발 노하우, 탄탄한 철강판매망 등은 포스코에 상당한 시너지 효과를 안겨줄 것으로 내다봤다. 다만 적정 가격에 인수하느냐가 관건이라는 지적이다. 또 글로벌 조선시황이 내년까지 불확실한 상황에서 무리하게 대우조선해양 인수를 추진한다면 포스코도 ‘승자의 저주’에서 자유롭지 못할 것이라는 분석도 나온다.

김경두기자 golders@seoul.co.kr

채권단 산업은행이 철강업체에 직접 ‘러브콜’을 보내고 있어 실현 가능성은 그 어느 때보다 높아 보인다. 지난 몇 년간 글로벌 철강경기의 호조로 현금성 자산이 쌓인 데다 상당 매물들이 철강업체의 수요처인 만큼 시너지 효과가 적지 않을 것으로 점쳐지기 때문이다. 11일 관련업계에 따르면 대우건설을 비롯한 대우조선해양, 대우인터내셔널 등 굵직한 매물의 주인으로 포스코와 동국제강 등이 급부상하고 있다.

포스코와 동국제강도 이 같은 가능성을 부인하지 않고 있다. 장세주 동국제강 회장은 대우건설과 관련해 “합리적 조건이면 검토하겠다.”고 밝혔다. 이어 “대우건설 인수는 장기적 플랜으로 생각할 수 있는 일”이라면서 “신중히 검토하고 있다”고 설명했다. 오히려 매각 당사자인 산업은행이 더 적극적이다. 민유성 산은금융지주 회장은 “복수 또는 단수로 동국제강 등의 기업들을 전략적 투자자로 끌어들이겠다.”고 말할 정도다.

대우조선해양과 대우인터내셔널에 대한 포스코의 동시 M&A 가능성도 점차 높아지고 있다. 인수 가격이 절반 가까이 떨어진 데다 인수 희망 업체들이 대거 줄었기 때문이다.

시장의 반응은 엇갈린다. 동국제강의 대우건설 인수와 관련해서는 다소 부정적이다. 경험과 자금 부족을 주요 이유로 꼽았다. 문정업 대신증권 선임연구원은 “쌍용건설의 인수 실패를 비롯해 휴대전화 키패드 업체인 ‘DK유아이엘’ 인수도 성공적인 모델이라고 할 수 없다.”면서 “특히 1조원 안팎의 현금으로는 대우건설 인수에 역부족”이라고 설명했다.

반면 포스코에 대해서는 긍정적이다. 대우인터내셔널의 글로벌 네트워크와 해외 자원개발 노하우, 탄탄한 철강판매망 등은 포스코에 상당한 시너지 효과를 안겨줄 것으로 내다봤다. 다만 적정 가격에 인수하느냐가 관건이라는 지적이다. 또 글로벌 조선시황이 내년까지 불확실한 상황에서 무리하게 대우조선해양 인수를 추진한다면 포스코도 ‘승자의 저주’에서 자유롭지 못할 것이라는 분석도 나온다.

김경두기자 golders@seoul.co.kr

2010-01-12 10면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지