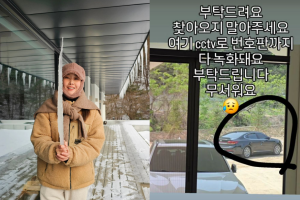

키코(KiKo) 피해기업 공동대책위가 지난 2010년 11월 29일 1심 판결 직후 서울 서초동 중앙지법 앞에서 입장을 밝히는 기자회견을 갖고 있다. 서울신문DB

그 사이 키코로 손해를 본 수 많은 중소기업들이 줄줄이 도산하거나 회생 절차에 들어갔다. 금융당국의 키코 손해 배상 결정이 늦어진 원인으로 금융소비자 보호를 외면해 온 금융당국의 보신주의와 고객보다는 회사 수익만 쫓았던 은행들의 이기주의 때문이라는 지적이 나온다.

키코 사태는 2008년으로 거슬러 올라 간다. 2007년부터 약 900개 수출기업들이 14개 은행 등과 키코 계약을 체결했다. 키코는 환율이 일정 범위에서 변하면 이익을 내지만 그 범위를 벗어나면 큰 손실을 보는 파생상품이다. 주로 수출중소기업들이 환위험 회피 목적으로 가입했는데 2008년 글로벌 금융위기가 터지면서 원·달러 환율이 급등해 대규모 손실을 입게 됐다. 2008년 2월 달러당 937.3원이었던 원·달러 환율은 같은 해 11월 1482.7원으로 뛰었고, 이에 따라 732개 업체가 약 3조 3000억원의 손실을 봤다.

피해 기업들은 키코 상품을 사기라고 주장했다. 2008년 공정거래위원회에 키코 계약이 불공정하다고 제소했고, 민사 소송도 제기했다. 2010년에는 신한은행과 외환은행, 제일은행, 시티은행을 사기 혐의로 형사 고발하기도 했다.

하지만 공정위와 법원은 은행들의 손을 들어줬다. 공정위는 2008년 7월 키코 계약이 약관법상 불공정하지 않다고 결론을 내렸다. 검찰은 2012년 5월 키코 판매 은행의 사기 혐의에 대해 최종 무혐의 결정을 내렸다. 대법원도 2013년 9월 불공정성과 사기성이 없었다고 판단했고, 일부 불완전판매가 있었다는 사실만 인정했다. 당시 23개 기업이 평균 26.4%의 배상 비율로 총 105억원의 배상금을 받은 게 전부였다.

이날 금감원은 은행들에 최대 41%의 손해 배상 비율을 적용했다. 이처럼 금감원 분쟁조정을 통해 배상을 받을 길이 있는데도 그동안 피해 기업들이 소송에만 집중하고 분쟁조정을 신청하지 않았는지 의문이다. 사실 2009년 수 십개의 피해 기업들이 금감원에 분쟁조정을 신청한 적이 있었다. 하지만 당시 금감원이 각하 처리했다. 금감원 관계자는 “당시 피해 기업들이 공정위 제소와 법원 소송 위주로 보상을 받으려고 했다”며 “소송을 제기하면 금감원 분쟁조정 신청은 각하 처리된다. 그래서 이 때부터 피해 기업들이 금감원 분쟁조정에서는 배상 받을 희망이 없다고 본 것 같다”고 설명했다.

또다른 의문점은 2013년 대법원 판결에서 은행들의 일부 불완전 판매 행위가 인정돼 손해 배상을 받은 업체들이 있었는데 다른 피해 기업들이 추가로 소송을 제기하지 않은 점이다. 이유는 추가로 소송할 피해 기업들 중 대부분이 이미 부도가 났거나 회생 절차에 들어가서다. 금감원 관계자는 “키코는 손실 규모가 굉장히 크다. 그런데 손실을 바로 정산하지 않으면 기업들이 부도가 난다”며 “그래서 어쩔 수 없이 키코를 계약한 주거래은행에서 대출을 받아 키코 손실을 정산한 기업들이 많았다. 피해 기업 입장에서는 대출해 준 주거래은행을 상대로 소송을 제기하기가 상당히 부담스러웠을 것”이라고 설명했다. 기업 사정이 어려워 대출을 계속 연장해야 했던 피해 기업들로서는 은행 협조가 필수인데 채권자 은행을 상대로 법정 싸움을 하기가 어려웠던 것이다.

소송을 제기하더라고도 은행을 이긴다는 보장이 없었다. 당시 은행들은 대형 법무법인들을 총동원해 소송전에 나섰다. 피해 기업들은 작은 변호사사무실에 의존할 수밖에 없었다. 회사가 문을 닫을 판인데 소송에 들어가는 비용도 감당하기가 힘들었다. 금감원 관계자는 “피해 기업들이 소송을 더 못하고 키코 공동대책위원회를 만들어 법정 밖에서 피해구제 요청만 계속 해온 이유가 여기에 있다”고 말했다.

키코 상품 분쟁조정위원회는 판매 은행들이 손실액의 15∼41%를 배상하라고 결정했다. 2019.12.13 연합뉴스

금감원 키코 배상 결정

정성웅 금융감독원 부원장보가 13일 서울 여의도 금감원에서 금융분쟁조정위원회의 외환파생상품 키코(KIKO) 불완전판매 배상 결정 관련 브리핑을 하고 있다.

키코 상품 분쟁조정위원회는 판매 은행들이 손실액의 15∼41%를 배상하라고 결정했다. 2019.12.13 연합뉴스

키코 상품 분쟁조정위원회는 판매 은행들이 손실액의 15∼41%를 배상하라고 결정했다. 2019.12.13 연합뉴스

정치권이 움직이자 금융당국도 지난해 5월에서야 분쟁조정을 포함한 ‘키코 피해기업 지원 방안’을 발표했다. 이에 키코 공대위는 지난해 7월 4개 피해 업체를 선정해 금감원에 분쟁조정을 신청했다.

결국 금융당국이 나서면 피해 기업들이 언제든 분쟁조정으로 손해를 배상받을 수 있었던 사건이었던 셈이다. 소비자 피해 구제를 위해 노력하기보다는 ‘대법원에서 이미 판결이 난 사건을 굳이 다시 끄집어낼 필요가 있겠느냐’는 보신주의가 금융당국에 팽배했다는 지적을 피할 수 없게 됐다. 이대순 키코 공대위 공동위원장은 “정치권에서 나서기 전까지는 금융위와 금감원이 키코 사건을 해결할 의지가 전혀 없었다”면서 “그동안 피해 기업들이 분쟁조정을 신청하지 않았던 이유도 금감원에 대해 큰 기대를 안했기 때문”이라고 말했다.

은행들도 문제다. 2013년 대법원 판결로 일부 피해 기업에 105억원을 배상했는데 비슷한 이유로 피해를 본 다른 업체들에는 배상하지 않았다. 금감원 관계자는 “최근 즉시연금 사태의 경우 생명보험사들은 법원 판결이 나오면 소멸시효에 관계없이 전부 배상하겠다는 입장”이라며 “키코 사태도 2013년 대법원 판결이 나왔을 때 은행들이 전체적인 배상 계획을 마련했어야 했는데 그러지 않았다”고 말했다.

금융당국도 이와 같은 잘못을 인정했다. 정성웅 금융감독원 부원장보는 “2013년 대법원 판결 당시 은행들이 소송을 제기하지 않은 유사 피해 기업들의 구제에 고객 보호 의무를 다하는 데 미흡했다. 금감원도 소비자 피해 구제에 대해 면밀하게 살피는 노력이 부족했다”며 “지금이라도 피해 구제에 적극 나서는 것이야 말로 신뢰가 근본인 금융산업이 오래된 빚을 갚고 한 단계 더 성숙하는 길”이라고 말했다.

장은석 기자 esjang@seoul.co.kr