전문가 추천 올 하반기 ‘잇 펀드’ 5선

“홈런보다는 번트를 노려라.”자산관리 전문가들이 한목소리로 강조하는 올 하반기 재테크 전략이다. 미국 금리 인상 여부, 그리스 부도 등 불확실성이 큰 시기에는 ‘대박’을 노리기보다는 위험을 줄이면서 정기예금 이상의 수익률을 노리는 것이 유리하다는 조언이다.

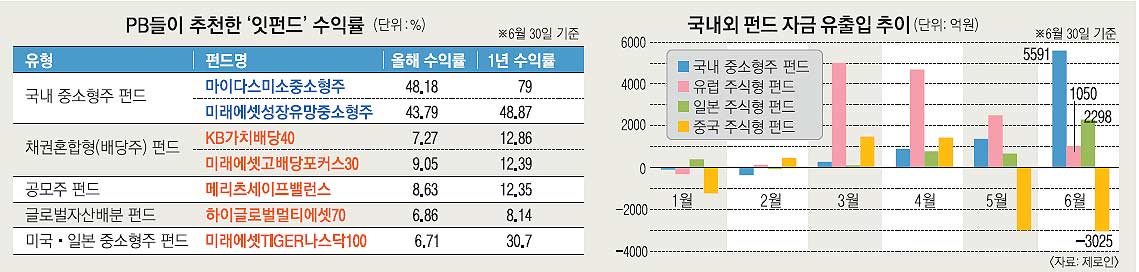

이미 눈치 빠른 투자자들은 국내 중소형주 펀드에 ‘뭉칫돈’을 넣기 시작했다. 제로인에 따르면 지난 한 달 동안 5591억원이 몰렸다. 올해 순유입액 7762억원의 70%가 넘는다. 평균 수익률이 25%(연초 대비 기준)를 넘어서자 시중에 풀려 있던 자금이 대거 몰린 것으로 보인다. 조재영 NH투자증권 PB 부장은 “가격 제한폭이 30%로 확대되면서 탄탄한 실적을 보이는 중소형주의 주가 상승 여력이 커졌지만 개별 기업 정보가 부족하기 때문에 직접 투자는 말리고 싶다”며 “내년 하반기까지 분할 매수하는 간접투자 방식을 권한다”고 말했다. 이기상 미래에셋증권 부장은 “코스닥이 많이 올랐기 때문에 중소형주 펀드 비중을 10%로 제한하고, 정해 놓은 목표수익률(연 10~15%)에 도달하면 분할매도 방식으로 차익 실현에 나서라”고 조언했다.

배당주에 투자하는 채권혼합형도 ‘잇 펀드’다. 투자금의 70%는 안전 자산인 채권에 묻어 두고 나머지 30%로 배당 성향이 높은 주식을 사들여 수익을 올리는 전략인데, 주식 하락장에서도 손실이 크지 않다는 게 장점이다. 이태명 하나은행 PB 팀장은 “지난 4월 코스피가 2100 중반까지 올랐다가 100포인트 급락했을 때 다른 주식형 펀드는 직격탄을 맞았지만 채권혼합형 펀드는 채권 쪽에서 이익이 발생하면서 상대적으로 손실이 적었다”며 “배당 성향이 높은 주식에 투자하면 연 5~8%의 수익률을 기대할 수 있다”고 설명했다.

공모주 펀드도 요즘 몸값이 높다. 대박을 터트린 SK D&D, 미래에셋생명에 이어 이노션 등 ‘대어’들이 줄줄이 상장을 기다리고 있어서다. 다만 PB들은 “공모주 펀드로는 큰 돈을 벌기 어렵다”고 말한다. 청약 경쟁이 치열해지면서 공모 물량을 따내기가 쉽지 않기 때문이다. 이영아 기업은행 PB 과장은 “안전 자산으로서는 매력적이지만 연평균 수익률 4~5%에 만족해야 한다는 게 아쉬운 점”이라고 지적했다.

공모주 10%를 우선 배정받을 수 있어 한때 큰 인기였던 ‘분리과세 하이일드 펀드’는 투자 의견이 갈렸다. 이 펀드는 신용등급 BBB+ 이하 회사채, 코넥스에 30% 이상 투자하는 상품이다. 지난해 10%대 수익률을 올리며 약 3조원을 끌어들였지만 올해는 좀체 힘을 쓰지 못하고 있다. 연초 대비 평균 수익률이 1%대로 저조하다. 서재연 이사는 “상반기 공모가 거의 없어 수익률이 높지 않았지만 하반기 다시 올라갈 수 있다”며 “하이일드 채권도 아시아나항공, 이랜드 등 특정 채권 한 종류만 편입하기 때문에 위험이 높지 않다”고 추천했다. 반면 이태명 팀장은 “금리가 오르면 채권에 투자하는 하이일드 펀드 수익률은 떨어질 수밖에 없다”고 만류했다.

정부가 해외 주식형 펀드에 한시적으로 세금을 매기지 않기로 하면서 ‘해외펀드 사재기’ 현상도 나타날 전망이다. PB들은 비과세라고 무턱대고 해외펀드에 가입하기보다는 글로벌 자산 배분 펀드나 선진국 펀드(중소형주 위주)에 투자하는 게 안정적이라고 거듭 강조한다. 글로벌 자산배분 펀드는 특정 지역에 쏠리지 않고 전 세계 주식과 채권 등에 투자하는 펀드다. 연 5~6%의 안정적인 수익을 기대하는 3년 이상 장기 투자자에게 적합하다.

1~2년 단기로 자금을 굴리려면 미국·일본 중소형주 펀드에 투자하는 방법도 있다. 김후정 유안타증권 과장은 “미국 경기 회복 기대감이 크기 때문에 포트폴리오를 짠다면 미국 펀드에 70%, 일본 펀드에 30%가량 자금을 넣어 두는 게 유리하다”면서 “지난 3년간 73% 오른 미 대형주 펀드보다 나스닥에 상장된 중소형주(바이오주) 펀드에 관심을 가져볼 만하다”고 추천했다. ‘그리스 파장’이 불확실한 만큼 당분간 유럽 펀드는 쳐다보지 말라고 덧붙였다.

김헌주 기자 dream@seoul.co.kr

2015-07-02 16면