‘영업익’검색 결과

1~10 / 총 841건의 기사-

- ‘HBM·낸드’ 쌍끌이… SK하이닉스 1분기 영업익 2.8조 깜짝 실적

- ‘HBM·낸드’ 쌍끌이… SK하이닉스 1분기 영업익 2.8조 깜짝 실적 영업이익 734%·매출 144% 증가 .. ..AI 메모리 수요 늘며 반등 본.. 2024. 04. 26 (금) | 서울신문

-

- 다운턴 벗어난 SK하이닉스, 1분기 영업익 2조 8000억원 ‘깜짝실적’

- 다운턴 벗어난 SK하이닉스, 1분기 영업익 2조 8000억원 ..‘깜짝실적’ SK하이닉스는 올해 1분기 시장 전망치를 크게 웃돈 2조 8000억원대 .. 2024. 04. 25 (목) | 서울신문

-

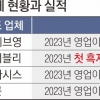

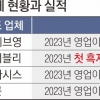

- 파바·뚜레쥬르도 제쳤다…전국 빵집 톱 찍은 성심당

- 파바·뚜레쥬르도 제쳤다…전국 빵집 톱 찍은 성심당 대전의 명물 빵집 성심당의 지난해 영업이익이 대형 프랜차이즈 파리바게뜨·뚜레쥬르를 제쳤다... 단일.. 2024. 04. 19 (금) | 서울신문

-

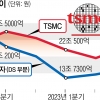

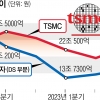

- TSMC 1분기 순익 9.5조원 기록… 추격자 삼성, 美서 정면승부 예고

- TSMC 1분기 순익 9.5조원 기록… 추격자 삼성, 美서 정면승부 예고 대만 반도체 회사 TSMC가 올 1분기 예상치를 뛰어넘는 실적을 발표했다... 2024. 04. 19 (금) | 서울신문

-

- ‘실적 쇼크’ LH 작년 영업익 1년새 98% 폭락… 1조 8000억→437억

- ‘실적 쇼크’ LH 작년 영업익 1년새 98% 폭락… 1조 8000억→437억 매출액 13.9조… 전년비 5.7조 급감 .. ..부동산 시장 침체… .. 2024. 04. 15 (월) | 서울신문

-

- 기아, 올해 320만대 판매 목표…2030년까지 430만대 달성

- 기아, 올해 320만대 판매 목표…2030년까지 430만대 달성 기아가 올해 목표로 320만대를 판매해 글로벌 자동차 시장점유율 3.8%를 차지하겠다.. 2024. 04. 05 (금) | 서울신문

-

- LG전자, 5년 연속 1분기 영업익 1조…“구독·B2B 확대로 한계 돌파”

- .. 1분기 영업익 1조…“구독·B2B 확대로 한계 돌파” LG전자가 구독 사업 등 새로운 사업 방식 확대로 1분기 양호한 실적을 기록한 것으로 나타.. 2024. 04. 05 (금) | 서울신문

-

- 불황 터널 빠져나온 삼성전자, 오랜만에 웃었다…비메모리 개선은 과제

- 불황 터널 빠져나온 삼성전자, 오랜만에 웃었다…비메모리 개선은 과제 연간 15조원에 달하는 반도체 적자를 낸 삼성전자가 적자 행진을 끝내고 깜짝 실적.. 2024. 04. 05 (금) | 서울신문

-

- 취향 잡고 실적 웃음… ‘버티컬커머스’ 떴다

- 취향 잡고 실적 웃음… ..‘버티컬커머스’ 떴다 ..“장보기몰이라고는 하지만 다른 카테고리도 잘하고 싶은 욕심 또한 버리지 못하는 바람에 이도 저도 .. 2024. 04. 02 (화) | 서울신문

-

- 통신 3사 실적 또 터졌다는데… 전환지원금은 왜 이리 적나요

- 통신 3사 실적 또 터졌다는데… 전환지원금은 왜 이리 적나요 이동통신 3사가 3년 연속 합산 영업이익 4조원 이상이라는 실적을 기록하면서 이달 말 예.. 2024. 03. 21 (목) | 서울신문

사건/사고 분류 검색

가장 많이 본 서울신문 뉴스

- “축구협회장 맡아달라” 지지자 요청에…홍준표 대답

- 윤상현에 ‘1025표’ 차 진 민주 남영희, 선거 무효소송

- “전 남편 외도로 이혼” 주장 아옳이, 상간녀 소송 패소

- ‘가황’의 마지막 무대… 나훈아 “고마웠습니다”

- “일본서 10년 묵은 비트코인 풀린다”… 마운트곡스發 ‘12조원 폭탄’ 주의보

- 안철수 “정부, 2000명 증원 고집이 의료계 완전히 망쳐”

- 발리서 예능 찍던 소녀시대 효연 등 출연진 한때 억류

- “학원 보내라니까 왜 공부방 보내”…아내 찌른 남편

- 세종 아파트 단지서…2살 남아, 택배차에 치여 사망

- 네이버, 日서 ‘라인’ 경영권 뺏길 위기… 정부 “우리 기업 차별 안 돼”

- 1영업익