불완전판매 땐 수입 50%까지 과징금…사모펀드 최소 투자액 1억→3억으로

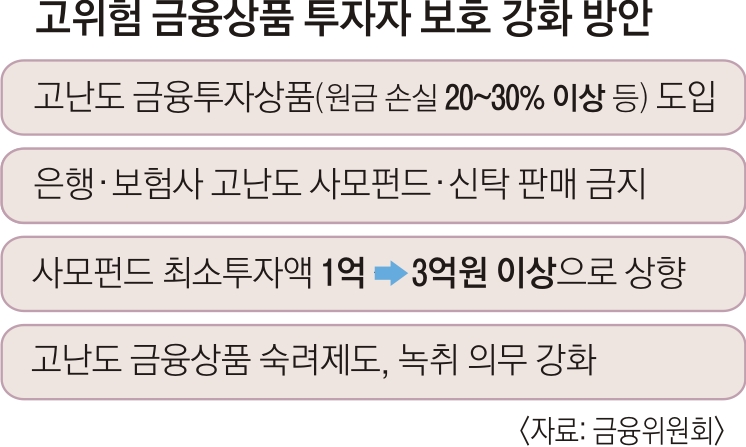

금융위원회와 금융감독원은 14일 이런 내용의 ‘고위험 금융상품 투자자 보호 강화를 위한 종합 개선방안’을 발표했다. 최근 대규모 원금 손실 피해로 논란이 커진 파생결합펀드(DLF) 사태의 재발을 막기 위한 대책이다.

금융 당국은 투자자 보호를 위해 금융사의 고난도 투자상품 판매를 제한하는 동시에 금융사가 일반투자자에게 고위험 상품을 팔 때 일정 기간 안에 계약 취소가 가능한 숙려제도를 적용하고 녹취를 의무화하기로 했다.

금융사의 책임도 강화된다. 충분한 설명이 이뤄지지 않은 불완전판매 사례에 대해 수입의 최대 50%의 징벌적 과징금과 최대 3000만원의 과태료를 매긴다. 금융사에 내부통제 기준을 만들게 한 뒤 소비자 피해가 발생하면 최고경영자(CEO)를 비롯한 경영진을 제재할 방침이다.

은성수 금융위원장은 “관련 제도 개선은 내년 1분기를 목표로 추진하고, 그 이전에도 적극 감독에 나설 것”이라고 말했다.

우리은행과 KEB하나은행이 판 해외금리 연계 DLF 7950억원어치 중 지난달까지 2080억원이 만기 상환 또는 중도 환매됐고, 1095억원(손실률 52.7%)의 원금 손실 피해가 생겼다. 나머지 5870억원 중 782억원(13.3%)도 원금 손실이 예상돼 소비자 피해 규모는 총 1877억원(23.6%)에 이를 것으로 보인다.

금감원은 다음달 분쟁조정위원회를 열어 피해자 배상 비율을 결정한다. 우리·하나은행 경영진 등에 대한 제재는 법리 검토와 제재심의위원회를 거쳐야 해 시간이 더 걸릴 것으로 전망된다.

장은석 기자 esjang@seoul.co.kr

최선을 기자 csunell@seoul.co.kr

2019-11-15 1면

![[포토] ‘레드카펫 위’ 김정은](https://img.seoul.co.kr/img/upload//2024/04/17/SSI_20240417105258_N2.jpg)